El mercado tiene como principal objetivo poner en contacto a los vendedores con potenciales clientes, creando así un medio de intercambio de bienes y servicios que favorece ambas partes. Tradicionalmente, nuestro entendimiento del mercado se ha centrado en lugares físicos que comúnmente conocemos como tiendas. Sin embargo, esta noción limitada de lo que entendemos como mercado está siendo seriamente cuestionada, pues los consumidores, tecnologías y productos han evolucionado y lo físico ahora sólo constituyen una parte de ella. Aunque la idea de intercambio es esencial para el funcionamiento del mercado, los canales de venta son los que están siendo transformados con formas más innovadoras para acercarse al consumidor: internet, venta directa y máquinas expendedoras conforman lo que se conoce como non-store retailing en una nueva era del retail que ha presentado un crecimiento sustancial en Latinoamérica durante los últimos cinco años, gracias a que ha sido una tendencia bien acogida en toda la región. Su crecimiento anual, en muchos casos con cifras de doble dígito se dieron en los principales mercados y en una amplia gama de productos, lo que indica que el mercado latinoamericano está entrando en una nueva etapa de retailing, dominado no por paredes ni pasillos, sino por pantallas y páginas: Una etapa que llamaremos Retail 2.0.

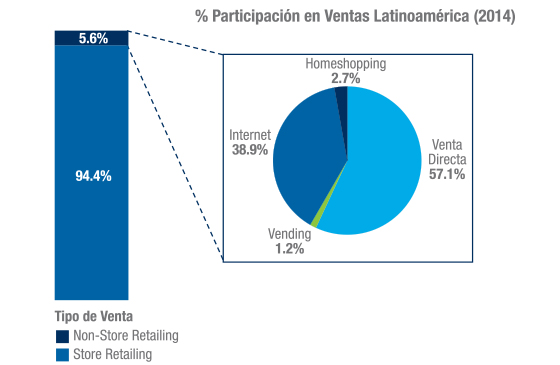

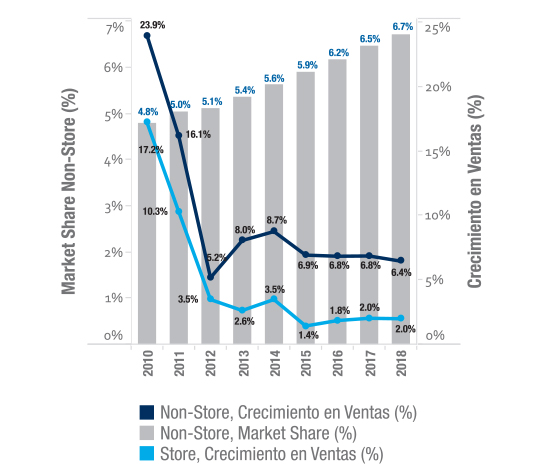

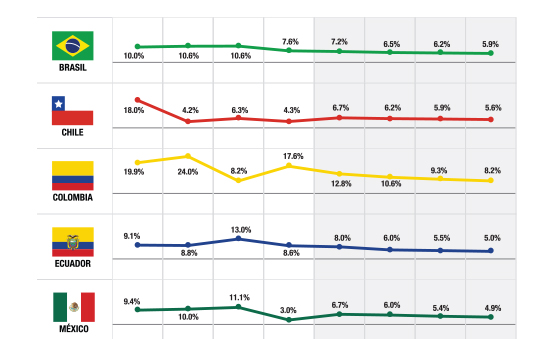

Estamos viviendo en una época en la que se ven señales interesantes en el mercado: por un lado Amazon abriendo su primera tienda física y por otro lado Radio Shack declarada en quiebra ante la competencia online. ¿Qué está ocurriendo en el sector de retail? El non-store retailing a pesar de tener actualmente una participación de menos del 6% en el mercado total del retail de América Latina, evidenció un boom en la región: su crecimiento anual promedio en los últimos 5 años fue de 10.6% mientras que el del store-based retailing fue de apenas del 5.5%. Este auge se ha desarrollado fuertemente en países como Chile (14.6%), Colombia (13.3%), Brasil (9.8%), y México (9.1%) y está por darse en el resto de América Latina con la misma velocidad.

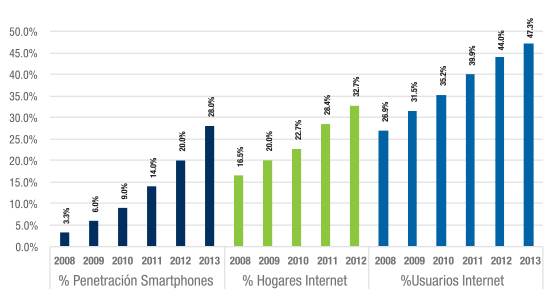

Las tecnologías e innovaciones como el internet y la venta directa, han sido los propulsores claves de esta tendencia, que el consumidor latinoamericano ya está empezando a asimilar como modelo en su vida personal. Según John Burbank, presidente de Iniciativas Estratégicas de A.C. Nielsen, “el apetito del consumidor por navegar en línea es más fuerte en regiones en desarrollo y los latinoamericanos son compradores en línea entusiastas[2]”. De hecho, los latinoamericanos acceden al banco, pagan los servicios, realizan su compra del supermercado y de artículos no perecederos de forma cada vez más frecuente y habitual en línea. No en vano, las ventas online han crecido un total de 195.7% desde 2008.

Por su parte, las ventas directas en la región no han tenido un crecimiento exorbitante como su contraparte (49.1% desde 2008) pero siguen teniendo un aumento importante. Éste canal ha adquirido una importancia particular ya que “la exclusividad de productos, la falta de tiempo del consumidor y el mayor poder adquisitivo están dinamizando este nicho” según Paula Estévez, gerente del Panel de Hogares de Nielsen.[4]

DE PAREDES A PÁGINAS

El mercado latinoamericano generalmente se ha caracterizado por inclinarse hacia las compras en canales convencionales de retailing como son las tiendas de barrio o supermercados; sin embargo esto está cambiando por la llegada de la nueva fase del Retail 2.0 donde se evidencia que los consumidores se están volviendo más sofisticados, más informados e incluso más cuidadosos e inteligentes en sus hábitos de compra.

Cada año en promedio el non-store retailing está quitando en promedio 0.2 puntos porcentuales de participación a los canales convencionales y, aunque hoy este canal sólo ocupa un pequeño porcentaje de las ventas en el segmento total de retail, son varias las empresas que han sacado provecho de estos canales de venta: Avon, Natura, Lojas Americanas, Mercado Libre y Amazon, por nombrar unos cuantos ejemplos.

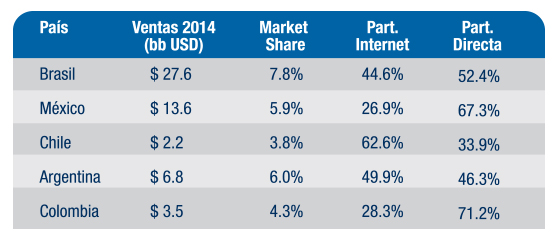

Y es que las cifras de crecimiento total entre 2008 y 2013 no dejan de sorprender pues en algunos países han sobrepasado la barrera del 100% como es el caso de Argentina (201.0%), México (113.8%) y Chile (110.8%). Ventas por internet y ventas directas aportan más del 90% de las ventas dentro del formato non-store retailing, sin embargo la preferencia de un canal non-store sobre otro varia radicalmente en las condiciones socio-económicas y culturales de cada país.

Por ejemplo, Chile es uno de los países más avanzados en las prácticas del Retail 2.0, sobre todo en internet, pues mantiene a sus empresas a la vanguardia de este canal. Según Credit Suisse e información suministrada por empresas líderes en este canal, el e-commerce está creciendo 35% anualmente y representa el 6% de las ventas totales de las tiendas por departamento en el territorio chileno.[5] Por otro lado, la mayoría de los otros países tienen la venta directa como el formato más representativo y ven en él un gran potencial. En el caso de Colombia éste canal sobrepasa al mercado retail de internet por más de 40 puntos porcentuales. Es tanto el éxito que las empresas han tenido a través de este canal, que nuevas industrias como la de alimentos (Novaventa) y licores (Pernod Ricard), están incursionando en éste método de venta. Gracias a estos nuevos ingresos, se impactó el crecimiento en ventas de este formato en un 26,3% durante el primer semestre del 2014[6].

Cabe resaltar que factores como el acceso a Internet (tanto en hogares como en dispositivos móviles), mayor confianza por parte de los consumidores, mayor intención de compra online, diversificación de los comercios en línea, entre otros, son razones que catalizaron el crecimiento del e-commerce en Latinoamérica[7].

Por su parte, el canal de ventas directas ha venido en crecimiento desde el 2012 en más del 60% de los países de Latinoamérica[9] debido a la mayor oferta de vendedores y también a la mayor demanda de productos a través de este formato. De acuerdo a la Asociación de Venta Directa en Colombia, “la oportunidad para hombres y mujeres de organizar su vida económica como lo deseen, la posibilidad de obtener ingresos adicionales y flexibilidad en los horarios y baja inversión”[10] son razones atractivas para que las personas se dediquen a ser asesores de ventas por catálogos. Son cerca de 7 millones de personas las que conforman esta fuerza de ventas en Latinoamérica[11] que representa el 21% de las ventas globales a través de este formato (USD 178.000 millones en el 2013). Por otro lado, este canal tiene una gran cobertura y penetración en los segmentos de la base de la pirámide pues “las familias grandes y de estrato bajo suelen ser los clientes más comunes de la venta directa”, de acuerdo a Paula Estévez.[12] De hecho, el 75% de las ventas se encuentra concentradas en el 64% de la población, que corresponde aproximadamente al estrato bajo y medio-bajo en Latinoamérica.

Dado lo anterior, todo parece indicar que éste es el momento para que las tiendas tradicionales comiencen a desarrollar nuevas estrategias. Es una realidad que las compañías tendrán que empezar a considerar estos canales alternos de retail en sus estrategias de corto y mediano plazo para lograr formas más eficientes de atender su mercado y de cumplir con su oferta de valor hacia los clientes.

EL RETO QUE SE DEBE AFRONTAR

Con mayor frecuencia los consumidores buscan mayor flexibilidad en los productos debido a sus preferencias personales, culturas y hábitos de consumo, por lo que las aproximaciones de ventas basadas en un modelo one-size fits all se vuelven obsoletas. El panorama del Retail 2.0 parece superar las barreras comunes de la oferta y la demanda, añadiendo valor para el consumidor y ofreciendo la propuesta de valor justa en el momento adecuado. Es por esto que las empresas que buscan adaptarse a este nuevo entorno de retail, necesitan controlar y ajustar constantemente sus aparatos de comercialización y suministro.

En cuanto a comercialización, adoptar un formato de non-store retailing implica: primero, entender nuevos hábitos de los clientes, entendiendo sus preferencias de compra y midiendo cuáles características o servicios valoran más los clientes sobre otras. Segundo, y a menudo lo más importante, implica establecer un esquema que permita optimizar la oferta de valor al consumidor a un precio justo y empleando el mecanismo adecuado de distribución. Varias compañías han logrado tener éxito en la primera tarea sin necesariamente lograrlo en la segunda, y no sólo en el ámbito de non-store retailing: a finales de los 90s la filial de bajo costo de British Airways, Go Fly, fracasó a pesar de que el segmento de aerolíneas de bajo costo era un mercado en crecimiento y muy atractivo en el momento. Más famoso aún, el caso cuando Hewlett-Packard y Compaq trataron de imitar el modelo de distribución exitoso make-to-order de Dell, cuya implementación fracasó, sin tener otra opción más que la de regresar a sus modelos de distribución tradicionales. En ambos casos, las empresas trataron de emplear la misma cadena de valor para dos modelos de negocio diferentes, que en última instancia generó un conflicto de recursos entre dos unidades de negocio independientes que estaban destinadas inicialmente para complementarse entre sí.

Por esto, para complementar el retail tradicional con un marco robusto de Retail 2.0 de forma exitosa, las compañías deben implementar estos dos formatos como modelos de negocio separados dentro de la misma empresa y deben diseñar cadenas de valor diferenciadas, sobre todo en lo que respecta a las redes de distribución y comercialización. El principal riesgo de la transición es que dos unidades de negocio distintas podrían competir por recursos de la misma cadena de valor, lo que terminaría socavando esfuerzos necesarios para lograr las dos propuestas de valor únicas, un fenómeno al que Michael Porter denomina como “straddling”[13]. Los fracasos de British Airways y de los rivales de Dell muestran un ejemplo claro, sin embargo en Latinoamérica varios casos de éxito han surgido de empresas que han superado estos retos mediante la adopción de métodos creativos e innovadores en el non-store retailing.

Una empresa que ha entrado con éxito a un nuevo canal del Retail 2.0 es Danone México, una compañía que se enfrentó ante el reto de cómo incrementar el consumo de sus productos en segmentos de bajos ingresos y sectores menos favorecidos. En 2012 la compañía lanzó la iniciativa Semilla con la esperanza de usar el canal de ventas directas para llegar a los barrios más pobres del país. El objetivo fue reclutar miembros de la comunidad que vendieran productos lácteos directamente a sus amigos y familiares. Gracias a dicho proyecto se logró un gran impacto en la comunidad y un éxito rotundo para la compañía, logrando que en 2014 Danone fuera el retailer con mayores ventas en el canal non-store, con más de 7.8% de la participación en ventas de todo el país, sobrepasando al gigante mexicano de ventas directas Avon[14]. Con el proyecto Semilla, no sólo el gigante de lácteos desbancó a sus competidores al crear todo un nuevo nicho de mercado desde cero, sino que también ha fomentado todo un proyecto social en el proceso: 85% de la fuerza de ventas son mujeres y más del 40% de ellas son jóvenes, cabeza de familia. Al proveer una mejor calidad de vida y permitirles crecer mediante un proceso de acreditación y capacitación, Danone está dando una base sólida para mostrar que el canal de ventas directas puede volverse una estructura más formal, creando a su paso un aparato de distribución totalmente diferente para este segmento del mercado[15].

La percepción común de que los formatos online de ventas presentan un riesgo de canibalización para las ganancias de otros modelos de negocio tradicionales, es un tanto exagerada. El hecho de que el formato retail de tiendas aún se encuentre con crecimiento en ventas a una tasa saludable de 5.5% en la región y que se estén abriendo outlets alrededor de América Latina a un ritmo de 14 por día es testimonio de la fuerza predominante que tienen las tiendas físicas entre los consumidores latinoamericanos. Sin embargo, con el fin de evolucionar y defenderse de los más nuevos y ágiles competidores, el desafío que las empresas deben emprender es permitir que sus formatos non-store complementen a la perfección sus modelos de negocio actuales sin perder de foco en su negocio principal.

Un buen ejemplo es la firma chilena Falabella, actualmente el 16to mayor retailer en el mundo, quien ha mantenido su crecimiento en puntos de venta así como ha invertido en la mejora de la experiencia del consumidor online. La compañía ha tratado simultáneamente de aumentar la apertura de tiendas en toda Latinoamérica y de incrementar sus esfuerzos en mejorar el rendimiento y la escalabilidad de su plataforma de comercio electrónico mediante la reestructuración de su división de TI, centrada en una experiencia única para el cliente. De hecho, entre 2014 y 2017, Falabella planea invertir más del 23% de su presupuesto en logística y sistemas tecnológicos, para fortalecer su estrategia multicanal[16]. El resultado logrado ha sido un crecimiento consecutivo tanto en ventas en-línea como en ventas en tiendas por toda la región, aunque ciertamente la tasa de crecimiento por internet ha sido cada vez mayor.

LA NUEVA ERA

En 1996 cuando Reed Hastings fue obligado a pagar una multa de $40 USD en Blockbuster, debido a un atraso en la devolución de una película, se preguntó si había una forma más eficiente de alquilar y devolver películas. Ese pensamiento incisivo llevó pronto a plantar la semilla que dio a luz a Netflix y conllevó a la desaparición gradual de tiendas Blockbuster en todo el mundo. Historias de éxito como la de Netflix deben ser vistas como inspiradoras pero también como predictivas; empresas que se enfocan excesivamente en ventas brick-and-mortar encontrarán que sus modelos de negocio serán presionados por nuevos competidores, conocedores de la tecnología que reducirán los márgenes de la industria y capturarán participación en el mercado de una base finita de clientes. Por otro lado, las compañías que den un salto abrupto para pasar de un formato store a uno non-store pueden terminar con un modelo de negocio no planeado cuya cadena de valor esté mal preparada para ser manejada adecuadamente. El panorama de Retail 2.0 señala que las compañías que esperan hacer una transición sin problemas hacia los formatos non-store, lo hagan diseñando una cadena de valor independiente para cada unidad de negocio y complementaria para toda la empresa, sobre todo en lo que respecta a sus funciones comerciales y de distribución. En este momento, las empresas latinoamericanas se encuentran a tiempo para cosechar grandes recompensas si diseñan su propio medio de interacción con los consumidores a través de formas nuevas y no convencionales de comunicación, especialmente en áreas como la venta directa y el comercio electrónico. Sin embargo, la innovación en Retail 2.0 no significa que vayan a tener que cerrar las puertas de sus tiendas en el corto plazo.

Referencias

- [1] Statistics de Euromonitor.

- [2] Nielsen. “Intenciones de Compra Online se han duplicado desde 2011”. Septiembre 12 de 2014.

- [3] Statistics de Euromonitor

- [4] La República. “Ventas por catálogo es el canal comercial que más crece en Colombia”. Octubre 13 de 2014.

- [5] América Retail. “Falabella, Cencosud y Ripley apuestan sus fichas al comercio electrónico”. Octubre 13 de 2014.

- [6] La República. “Ventas por catálogo es el canal comercial que más crece en Colombia”. Octubre 13 de 2014.

- [7] Portafolio. “E-commerce en Colombia: una tendencia que continúa creciendo”. Noviembre 27 de 2014.

- [8] Comisión Económica para América Latina y el Cariibe CEPAL. Bases de datos y publicaciones estadísticas.

- [9] Kantar Worldpanel. “Tendencias consumidor: canales de compra y distribución más usados en Latinoamérica”. “E-commerce en Colombia: una tendencia que continúa creciendo”. 2013

- [10] Diario El País. “Ventas por catálogo, un negocio que está creciendo en el país”. Abril 21 de 2014.

- [11] Cámara de Venta Directa de Chile. “El mercado mundial y latinoamericano”. 2008

- [12] La República. “Ventas por catálogo es el canal comercial que más crece en Colombia”. Octubre 13 de 2014.

- [13] Porter, Michael, HBR, 2008

- [14] Euromonitor, 2014

- [15] PwC, 4ª Encuesta de CEO en Mexico: Marina Menu, 2012

- [16] Euromonitor, 2014